新闻中心

科士达:UPS电源水龙头如何起飞?

科士达:UPS电源水龙头怎么起飞?

让研究报告真实,让投资更容易。

[核心观点]

1.UPS电源行业龙头企业竞争力强,持续受益于国外高端品牌的进口替代。2.主要产品UPS电源,光伏逆变器和新能源充电设备技术相同,前端技术相似,供应链和生产平台可以共享,可以大大降低成本,灵活调度产能。

3.业绩增长决心+充电桩概念加持+潜在M&A期待,三重驱动力。

[公司基本信息]

㈠公司简介

深圳市科士达科技有限公司(科士达002518)成立于1993年,是一家专业从事UPS不间断电源、机房集成、免维护铅酸电池、逆变电源等产品的研发、制造和销售的国家高新技术企业。是中国大陆最大的UPS R&D及生产企业,也是最大的机房集成设备系统集成制造商。产品远销北美、欧盟等80多个国家和地区。科士达于2010年上市。公司凭借电力电子技术优势,将主营业务延伸至新能源领域的光伏逆变器和新能源汽车充电设备,把握行业快速发展的大趋势,开辟新的高速增长。

(二)主营业务

1.UPS电源

不间断电源(Ups),中文名称为不间断电源,是一种将电池与主机相连,通过主机逆变器等模块电路将DC电源转换为市电的系统设备。主要用于向单台计算机、计算机网络系统或其他电力电子设备提供稳定、不间断的电源。公司是国内UPS领域的龙头企业,生产各类UPS,提供数据集成解决方案。自2000年以来,公司国内UPS销售市场份额居本土品牌之首。科士达聚焦核心业务,做大做强。

表1显示了UPS业务在过去五年的表现。可以看到,营收和营业利润都保持了平稳持续的增长,毛利率也在逐年增长,值得称道,这说明公司在行业内有着非常强的竞争力和优秀的管理水平。UPS在公司总业务中的收入构成和利润构成逐年下降,说明在公司核心业务稳步增长的同时,其他业务扩张较快,保证了整体高速增长。

UPS不是一个新兴行业,理论上也不是一个高增长行业。那么科士达未来在这个业务上有多大的潜力呢?

UPS的主要应用是数据中心机房。早期数据中心产品的市场份额已经被施耐德、伊顿、艾默生等国外品牌所掌握。随着以科士达为代表的国产品牌的成长,市场进入了进口替代的过程。科士达的成功是基于质量和技术的优势,其增速高于行业。主要原因是国外品牌的进口替代逐渐侵蚀了国外品牌的市场空间。进口替代是一个循序渐进的过程。目前高端大功率UPS产品仍以国外品牌为主,仍有很大空间。随着国产品牌的市场渗透,国产品牌在国内市场的认可度逐渐提升,而科士达作为其中的佼佼者,无疑将持续受益。

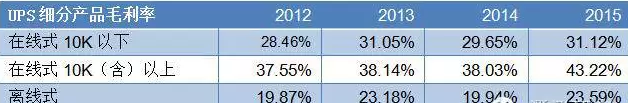

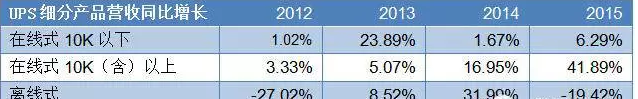

从历年年报中整理出来的数据可以印证这一观点,如表2和表3所示。高端大功率UPS主要是10K或以上的线上产品,也是带来利润的高利润产品。

显然,10K(含)以上的在线收入同比增速正在扩大。2015年增速达到41.89%,毛利率也在上升,从2013年的37.55%上升到2015年的43.22%。事实证明,科士达积累了技术优势和良好口碑,在这个竞争激烈的行业中获得了强大的护城河。进口替代取得拐点进展,达到收获期。

UPS行业的主要竞争壁垒是客户的使用习惯和产品转化效率。目前国内UPS行业格局相对稳定。UPS的产品周期一般在5年左右,但为了保证机房的安全,客户通常准备在3年左右更换。对于科士达,累积的存量客户将继续贡献稳定的业务量。

综上所述,在增量和存量的双重驱动下,我们可以预计公司在未来两三年内UPS业务将继续实现稳步增长。

2.光伏逆变器

光伏逆变器是太阳能发电系统中实现DC-交流转换的功率调节器,是光伏发电的核心部件。由于光伏行业受政策影响明显,

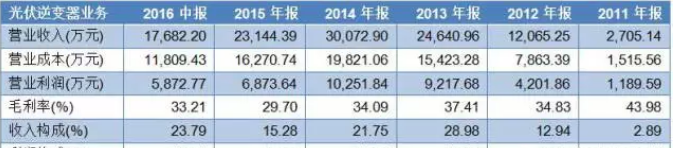

作为科士达的第二大主业,营收和毛利率呈现一定的波动性,从表4的数据可以明显看出。2014年达到峰值,2015年大幅下降。但2016年年中报告显示再次上涨,公司有效抓住上半年中东部地区光伏电站快速发展的行业机遇,成功推出一批满足东部电厂建设需求的光伏逆变器,取得了良好的效果。报告期内,公司光伏逆变器产品以高效、稳定的业绩持续入围中广核、华电、中电投、中国节能、中兴能源等重大项目。如果光伏行业政策稳定,公司业绩也可以预期。

3.充电桩

充电桩是伴随着新能源汽车浪潮出现的新生事物。市场参与者众多,但仍处于市场发展初期。充电桩的核心技术是供电技术共有的,而科士达的技术积淀深厚,是较早涉足该领域且极具竞争力的公司之一。

开发思路如下:2014年,科士达将充电设备定为公司重点R&D项目,当年达到日欧标准。同时在2014年完成了日本新日铁&住友公司的小批量订单。

2015年,公司充电桩业务第四季度收到价值超过1亿元的订单,当年确认营收4065万元。营收同比增长超过13倍。

2016年上半年,充电设备收入3863.8万,同比增长843.89%。

科士达充电桩业务走精品优质路线。16年中期报告显示的最新毛利率为45.89%,在所有业务中最高,同时增速最高。充电桩业务未来有望取代光伏逆变器成为第二大主业,公司未来的爆发力主要取决于充电桩的表现。

2015年6月,公司(乙方)与在纳斯达克上市的中国住宅酒店管理有限公司(原称“汉庭酒店集团”)及甲方签订战略合作协议:

方拟合作建设电动汽车充电桩网络,甲方提供建设场地,乙方设计整体解决方案并提供设备安装。中国酒店集团在中国200多个城市拥有2100多家不同品牌的连锁酒店。如果合作深入,无论是品牌影响力还是对科士达的业绩贡献都会有很大提升。

在具有风向标意义的国网、南网充电设备招标中,截至目前,科士达没有中标记录,也没有发现充电桩里最肥的一块肉。这与科士达竞价能力弱有关。相比之下,其竞争对手基本都是常年在国家电网和南方电网竞标的电力行业公司。如果公司能够进行适当的调整,提高投标技巧,降低利润率,就有很大的突破空间。

4.蓄能

公司储能产品具有良好的技术储备。目前已完成覆盖1-630kw全功率范围的系列产品开发,可满足家居市场、写字楼、小厂、大厂等不同应用需求,可根据客户多样化需求提供定制化解决方案。2016年上半年订单收入1000万元,对公司业绩影响暂时有限。然而,储能是一个应用广泛的领域,从长远来看,它也有机会成为一个良好的利润增长点。

【公司竞争力逻辑】

科士达是一条非常典型的稳步前进的发展道路。

(一)公司多年来非常专注于主营业务,产品优势主要体现在两个方面:

1.技术优势:公司专注电力电子转换技术领域二十余年,技术积累良好,产品竞争力强。

2.供应链优势:充电桩与公司传统产品UPS、PV逆变器技术相同,前端技术相似。供应链和生产平台可以共享,使得采购议价能力更强,成本更低。它在根据特定订单调度生产能力方面具有很大的灵活性。

(二)2016年,公司在具备行业地位的稳定性和规模后,开始积极探索延伸发展:

1.利用自有资金1亿元参与设立深圳林峰第一新兴产业创业投资基金合伙企业,旨在探索新能源等新兴产业优质项目,加快公司新能源产业布局和延伸发展步伐;未来,我们可能会期待符合公司发展战略的延长收购。

2.与安徽省金寨县人民政府签订投资合作协议。计划在金寨县分期建设300兆瓦光伏电站,分三年实施。项目总投资约22.5亿元,其中计划2016年建成1亿千瓦,2017-2018年建成2亿千瓦。同时投资建设不少于300MW光伏逆变器和电动汽车充电设施,总投资1亿元,分两期投资。光伏电站是一种需要巨额资金投入却能带来持续现金流的投资产品。非常适合科士达等低负债率的公司扩大资产规模。此举可将现有光伏产品业务延伸至下游光伏电站建设运营,有效优化以产品收益为重点的现有业务格局,为公司未来可持续发展提供稳定的现金流和投资收益。

[财务分析]

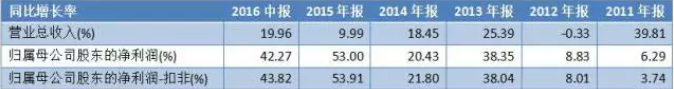

(一)公司的成长

从表5所列公司几项重要指标的同比增速来看,是一只增长稳定的白马股,净利润增速基本高于营收增速,说明公司盈利能力越来越强,体现出较强的行业竞争力和良好的经营管理。对于以这种方式专注主业的公司,可以更加关注行业逻辑和发展战略,不必过于担心公司经营的不稳定性。

2.公司盈利能力分析

表6显示公司毛利率、净利润率逐年上升,而销售费用比例逐年下降,证明公司业务纯粹竞争,以产品取胜。净资产收益率低,是因为公司的资产负债率很低,净资产的使用效果不是很好,反映了公司稳健到略显保守的经营思路。因此,公司有条件和可能在适当的时候快速扩张。

【SWOT分析】

(1)优势

经过20年在电力行业的潜心积累,我们用护城河创造了成本优势和技术优势。公司经营非常稳定,竞争优势显著,新老业务布局完善。

主营业务稳健,同业资产负债率低,适时扩张能力强。

(二)劣势

在宏观经济背景下,市场总需求的增速正在下降。公司主要依靠吞噬竞争对手的市场,降低成本,增加毛利率来维持净利润的快速增长,这对公司的运营能力要求非常高。

(三)机会

在传统高端UPS电源领域,科士达对进口品牌的替代还没有结束,还有很大的增长空间。

未来几年,新能源汽车的发展趋势势不可挡,充电桩作为配套产品必然爆发。目前竞争对手很多,但好坏参半。科士达有品牌和质量保证,站稳脚跟的第一梯队有望在大浪之后吃到大蛋糕。

(4)挑战

宏观经济低迷,公司业务领域均为具有足够生产能力的竞争性行业。如果需求严重下滑,行业打响价格战,对未来利润影响很大。

[估值和投资建议]

该公司的中期报告估计,前三季度的业绩将在20-50%的增长范围内,中位数为35%。对于一只市值低于100亿的股票,稳健运行且仍保持30%以上的增长率,30-50PE是一个相对安全合理的区间。目前股价对应PE40,可以考虑开仓。

目前公司的PE在同行中处于偏低水平。市场为什么给这个PE?从业务构成来看,UPS是一个成熟的行业,没有爆发力和意想不到的想象力,所以无法给出很高的估值。光伏逆变器受政策影响较大,整体市场预期下行,未来补贴下行也是趋势,不可能给出高估值。

充电桩之前是热门板块,但目前新能源汽车发展速度不及预期,估值回归理性。整体来看,公司估值符合市场情况,市场处于熊市周期,因此仍存在下行震荡的可能。因此,近期科士达的股价走势很弱是合理的。所谓祸福相依,跌得多才是对开仓感兴趣的人最大的好处。公司整体业绩增长高度确定,充电桩的增长前景也非常确定。此外,公司战略有向外并购的倾向。成长+充电桩概念加持+潜在M&A预期将为公司未来股价带来上行动力。

新闻中心

联系我们

联系人:在线客服

手 机:400-992-7879

邮 箱:keshidadianyuan@foxmail.com

公 司:深圳科士达UPS电源(中国)科技股份有限公司

地 址:广东省深圳市高新区科技中二路软件园1栋4层